Types de Financement

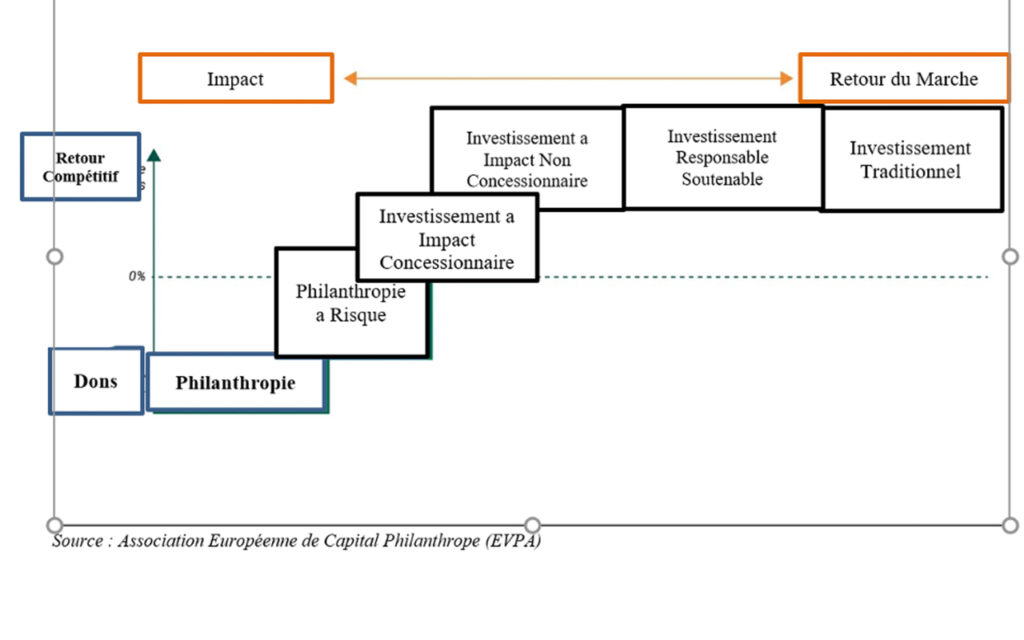

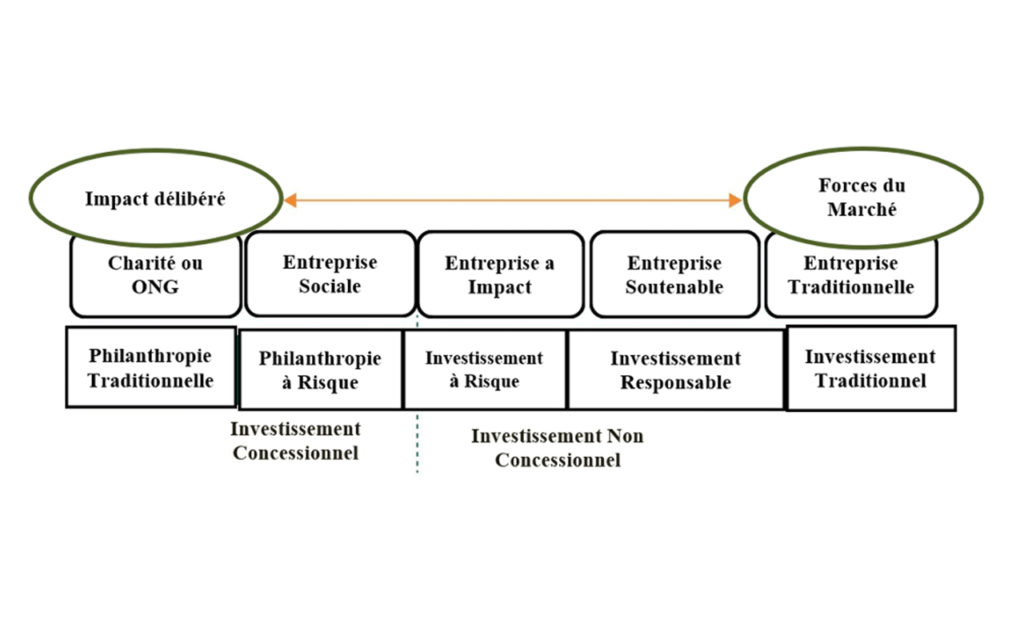

Etant donné le montant de financement nécessaire pour produire un changement drastique dans l’économie haïtienne, il faut trouver des financements autres que les subventions des bailleurs de fonds ou les prêts des banques commerciales. Il faudra encourager ou motiver d’autres types d’investisseurs à financer les nouvelles entreprises et les PME.

Capital Philanthrope (Venture Philanthropy) – est une approche à haut engagement et à long terme par laquelle un investisseur d’impact soutient une organisation à vocation sociale pour l’aider à maximiser son impact social.

Investisseur Providentiel (Angel Investor) – est également connu sous le nom d’investisseur privé, d’investisseur d’amorçage ou de donateur providentiel. C’est une personne fortunée qui fournit un soutien financier aux nouvelles entreprises, généralement en échange de capitaux propres dans l’entreprise. Souvent, les investisseurs providentiels se trouvent parmi la famille et les amis d’un entrepreneur. Les fonds que les investisseurs providentiels fournissent peuvent être un investissement ponctuel pour aider l’entreprise à démarrer ou une injection continue pour soutenir et mener l’entreprise à travers ses premières étapes difficiles.

Investisseur à Impact (Impact Investor) – vise à générer des effets sociaux ou environnementaux bénéfiques spécifiques en plus des gains financiers. Les investissements à impact peuvent prendre la forme de nombreuses classes d’actifs et peuvent entraîner de nombreux résultats spécifiques. Le point d’investissement d’impact est d’utiliser l’argent et le capital d’investissement pour des résultats sociaux positifs. L’investissement d’impact fait référence à une stratégie d’investissement qui génère non seulement des rendements financiers, mais crée également des résultats constructifs.

Capital à Risque (Venture Capital) – est une forme de financement par capital-investissement fourni par des sociétés de capital-risque ou des fonds aux nouvelles entreprises, aux entreprises en démarrage et aux sociétés émergentes qui ont été considérées comme ayant un potentiel de croissance élevé ou qui ont démontré une croissance élevée (en termes de nombre d’employés, revenu annuel ou les deux). Les sociétés ou fonds de capital-risque investissent dans ces sociétés en démarrage en échange de capitaux propres ou d’une participation dans ces sociétés. Parce que les nouvelles entreprises sont confrontées à une grande incertitude, les investissements en capital de risque ont des taux d’échec (pertes) élevés.

Financer une nouvelle entreprise, ce n’est pas donner du capital et espérer que l’entreprise puisse le rembourser. Il faut évaluer la préparation de la nouvelle entreprise : quand elle est vraiment prête à recevoir du financement, le risque de perte est réduit.

Investissement Participatif (Crowdfunding) – Le crowdfunding signifie littéralement le « financement par la foule ». Une forme d’économie alternative aux modes de financement traditionnels qui permet à des investisseurs de financer une nouvelle entreprise. Le crowdfunding est le financement d’une entreprise risquée par un groupe d’individus plutôt que par des professionnels.

Le financement participatif constitue par conséquent une réponse contemporaine à un certain nombre de facteurs tels que la difficulté pour des sociétés « à risque » de trouver des sources de financement (emprunts) et la démocratisation de l’investissement et des démarches de financement.

Le financement participatif (crowdfunding) est un moyen en ligne pour les nouvelles entreprises de collecter des fonds sous la forme de don ou investissement de plusieurs investisseurs. Cette nouvelle forme de formation de capital a émergé à la suite de la crise financière en 2008.

Le financement participatif a commencé comme une extension en ligne du financement traditionnel par les amis et la famille : les communautés mettent de l’argent en commun pour financer leurs membres avec des idées commerciales. Cette façon alternative de finance des nouvelles entreprises utilise l’internet, l’expérience des investisseurs pour déterminer quels projets devraient recevoir un financement, le montant du financement pour les nouvelles entreprises et les petites et moyennes entreprises (PME).

- Le prêt participatif (crowdlending) – L’investisseur prête une somme d’argent à l’entrepreneur qui le rembourse par mensualité.

- L’equity crowdfunding – Le financement d’entreprise contre une prise de participation et un éventuel intéressement financier ou l’investisseur devient actionnaire, doit s’impliquer directement tant par le capital injecté que par la mise à profit de leur expertise, leur expérience et leur réseau.

- Le financement en royalties (royalty crowdfunding) permet aux entrepreneurs de mobiliser des investisseurs sans diluer leur capital, et de reverser des montants proportionnels à leur chiffre d’affaires à la différence des échéances fixes d’un prêt, aux investisseurs de soutenir des projets qui leur parlent, d’être intéressés à la réussite de ces projets, et de bénéficier d’un retour financier progressif sans sortie à gérer. Les entreprises peuvent amortir leur investissement. La transaction est matérialisée par un contrat de cession de revenus futurs émis par l’entreprise financée. Ce contrat, validé en amont par l’entrepreneur, décrit les modalités de versement, d’information et le pourcentage de chiffre d’affaires versé à l’investisseur.